摘要: 原标题:中公教育享受的马太效应有望进一步加强 2019年4月8日,中公教育发布2018年年报,报告期内,公司实现营收62.4亿元,同比增长55%;实现归母净利润

原标题:中公教育享受的马太效应有望进一步加强

2019年4月8日,中公教育发布2018年年报,报告期内,公司实现营收62.4亿元,同比增长55%;实现归母净利润11.5亿元,同比增长120%,符合此前业绩快报,实现扣非归母净利润11.2亿元,高于业绩 金额9.3亿,业绩完成率121%,超额完成2018年业绩 。截止2018年底,公司覆盖319个地级市,共有701个网点,较上年同期增加150个。

经营分析

面授培训收入贡献仍占97%,面授客单价同比提升14%。2018年,中公教育培训人次达231万人次,同比增长57%。①面授课程培训人次达到119万人,同比增长35%,人次占比为52%,但是收入占比仍高达97%,客单价同比增长14%,这主要由于课程结构中长周期课程比例提高,高附加值课程服务有所增加,体现出公司的强产品力及品牌力。②线上培训人次达到112万,同比增长91%,人次占比已经达到48%,但是客单价呈现下滑趋势,目前收入贡献仅占7%。我们认为未来高客单价的面授课程仍是核心收入来源,线上课程主要起到辅助和扩大影响力的作用。

规模效应显现,净利率提升5.5pct。2018年中公教育毛利率降低0.5pct,属于扩张进程中的合理波动,研发费用率仍然保持7%以上的水平,销售费用率降低3.2pct,管理费用率降低2.5pct,规模效应进一步显现,费用率下降推动净利率提升,2018年净利率提升了5.5pct。

五大理由推动马太效应进一步加强:①参考试错成本大,品牌定价能力强——客单价可提升。②大后台小前台,工业化标准化——规模效应下利润率有望持续改善。③需求广泛且深入,能够下沉到低线城市——网点布局仍有很大空间。目前中公地级市覆盖率达96%,未来几年,县城将成为公司渠道下沉的新重点,全国有2800多个县级行政区。④考试内容不断迭代,参培率被动提升——参培人数增加,强研发的头部机构有望受益。⑤细分赛道有共同性,竞争优势可迁移,可进行品类拓展——如考研,考研和考公人群画像重合度很高,尤其是年龄有很强的衔接性,提高了多种业务的推广效率。

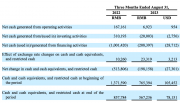

受考试时间及收入确认方式影响,季节性差异明显。Q1为利润淡季,现金流状况最好,Q2和Q3利润端贡献相似,Q2现金流状况好于Q3,Q4为利润旺季,现金流状况较差。

风险提示:政策风险;参培率提升可能不及预期;招录人数下滑等风险

业绩简评

2019年4月8日,中公教育发布2018年年报,报告期内,公司实现营收62.4亿元,同比增长55%;实现归母净利润11.5亿元,同比增长120%,符合此前业绩快报,实现扣非归母净利润11.2亿元,高于业绩 金额9.3亿,业绩完成率121%,超额完成2018年业绩 (2019年/2020年扣非归母净利润分别不低13/16.5亿元)。截止2018年底,公司覆盖319个地级市,共有701个网点,较上年同期增加150个。

微信图片_20190415153825.jpg微信图片_20190415153839.jpg

面授培训收入贡献仍占97%,面授客单价同比提升14%。2018年,中公教育培训人次达231万人次,同比增长57%,培训人次可分为面授课程和线上课程。①面授课程培训人次达到119万人,同比增长35%,人次占比为52%,但是收入占比仍高达97%,客单价同比增长14%,这主要由于课程结构中长周期课程比例提高,高附加值课程服务有所增加,体现出公司的强产品力及品牌力。②线上培训人次达到112万,同比增长91%,人次占比已经达到48%,线上培训人次虽然增长迅速,但是客单价呈现下滑趋势,目前收入贡献仅占7%。我们认为未来高客单价的面授课程仍是核心收入来源,线上课程主要起到辅助和扩大影响力的作用。

规模效应显现,净利率提升5.5pct。2018年中公教育毛利率降低0.5pct,属于扩张进程中的合理波动,研发费用率仍然保持7%以上的水平,销售费用率降低3.2pct,管理费用率降低2.5pct,规模效应进一步显现,费用率下降推动净利率提升,2018年净利率提升了5.5pct。

中公教育享受的马太效应有望进一步加强

参考试错成本大,品牌定价能力强——客单价可提升(2018年面授客单价同比提升14%)。中公教育是“招录类考试”,这一类考试由于试错成本较大,大品牌溢价会越来越强,中公教育享受的马太效应红利有望越来越强。

就业形势严峻,焦虑感和迷茫感促生行业机遇。①近8个月,百度指数“找工作”指数急速上升。我们选取20160101-20180630期间“找工作”的百度指数整体日均值为18,193,而20180701-20190304期间“找工作”的百度指数整体日均值为52,977,整体同比高达234%,整体环比高达266% 。就业问题近年成为社会关注热点。②考研人数增加侧面反映就业形势严峻。我国考研人数由2015年的165万人,增加至2019年的290万,同比增速由2016年的7.3%逐步攀升至2019年的21.8%,是近十年来增幅最大的一年,侧面反映出就业压力之大。我们认为,在就业竞争加大,社会压力增加的背景下,中国人尤其是中国学生的焦虑感和迷茫感进一步加深,倾向于选择通过考试这种“熟悉”、“靠谱”、“可控”的方式去获取安全感,对稳定性强的工作的诉求增强,选择争取公务员、事业单位等相对稳定的工作岗位概率可能会进一步增加。而这类考试通常是一年一考或者是一年两考,试错成本较大,消费者对于大品牌的认可度更高,品牌定价能力强。

大后台小前台,工业化标准化——规模效应下利润率有望持续改善(2018年净利率提升5.5pct)。中公教育的“大后台,小前台”的重教研标准化打法模式,是其重要的竞争壁垒,中公现在做的事情类似于2008年学而思对K12行业做的事情,正在以工业化的方法改造整个行业。

需求广泛且深入,能够下沉到低线城市——网点布局仍有很大空间(地级市覆盖率96%,未来县城是布局重点)。需求广泛且深入,在低线城市需求依然广泛存在,具广阔下沉空间,尤其是地级市和县。截止2018年底,公司已建立覆盖319个地级市的701个学习中心网点,未来几年,县城将成为公司渠道下沉的新重点(截止2018年9月,全国共有334个地级行政区和2851个县级行政区)。相对于线上授课,面授培训仍是其主流培训场景,网点的渗透程度影响消费者可触及程度,渠道优势至关重要。中公所处赛道可以说是教育行业细分领域覆盖城市最广泛的赛道。

中公华图网点布局覆盖300+地级市VS新东方好未来进入<100个城市。中公和华图近年加速布局,网点遍布全国。截止2018年12月,中公教育覆盖31个省319个地级市, 拥有701个直营分支机构,对于地级市的覆盖度高达96%,是全国非学历职教领域网点数量最多,分布范围最广,渗透率最强的公司之一。处于同一赛道的华图教育,截止2018年10月,覆盖31个省343座城市,拥有435家培训中心,与中公教育覆盖城市数量相近。可以看到,相对K12培训来说,中公业务领域对于低线城市的渗透率更强,网点分布更加分散。以K12培训龙头企业为例,新东方截止FY2018,在全国75个城市布有1081个网点,好未来截止FY2019Q3,在全国54个城市布有666个网点,城市分布相对集中,目前仍主要分布在新一线、一线、二线城市(根据第一财经分类方式,城市4个,新一线城市15个,二线城市30个,合计49个)。

考试内容不断迭代,参培率被动提升——参培人数增加,强研发的头部机构有望受益(2018年研发费用4.6亿,研发费用率在7%左右)。多为选拔性考试,考试内容不断迭代升级,参培率仍有提升空间诸如公务员招录,事业单位招录或者教师招录都是选拔性考试,这一类型的考试的特点是竞争在不断升级的,考试内容在变难,参考队伍也变的越来越专业,准备的越来越早,越来越全面,因此参培率的提升是大趋势,有越来越多的人会“被动参培”。同时在这样的背景下,研发能力(主要体现在课程设置和讲义输出等方面)强劲的龙头公司,优势在不断积累的过程中越来越突出。

细分赛道有共同性,竞争优势可迁移,可进行品类拓展——如考研。中公教育自公务员招录培训起家,做到了细分行业第一的规模,稳扎稳打发展原主业的同时,一直在培育发展非学历职业教育培训的其他细分行业。其深耕职教培训多年积累下来品牌、研发、渠道、销售、管理等多方面优势在进行横向拓展过程中具有可迁移的特性。公司不同赛道的客群其实画像相似,并不是“非常想要考上公务员”的形象,而是“希望通过参加培训,提高参加通过考试的概率,由此找到一份不错的工作”的形象,核心驱动因素并不是公务员考试本身,而是对于就业的焦虑感和迷茫感,这也是中公做业务的初心——提高高大学生职业能力素养,帮助其就业。

考研人群和考公人群画像重合度很高,尤其是年龄有很强的衔接性,提高了多种业务的推广效率:①在校生准备研究生考试:本科生早的话大二开始准备,一般大三开始复习,大四上学期9月份研究生预报名,10月份研究生正式报名,12月下旬考试。②在校生准备公务员考试:本科生一般大三下学期开始复习行测和申论,大四上学期10月下旬开始报名,12月份考试(国考)。研究生一般在研一(两年制)或研二(三年制)下学期开始复习行测和申论,研二(两年制)或研三(三年制)上学期10月下旬开始报名,12月份考试。

一个细节:季节性差异

受考试时间及收入确认方式影响,季节性差异明显。Q1为利润淡季,现金流状况最好,Q2和Q3利润端贡献相似,Q2现金流状况好于Q3,Q4为利润旺季,现金流状况较差。2019年3月29日中公教育发布的2019Q1业绩预告显示,预计实现归母净利润0.88-1.15亿元,同比增长269%-321%,而2018Q1同比亏损0.52亿元,2019Q1实现利润大幅增长的主要原因为培训学员人次持续增加,培训单价持续提高,收入规模增长,市场领先地位及规模优势不断显现,双师、自主IT系统开发升级等经营数字化转型措施取得明显进展,管理效率显著提升。我们预计其他综合序列中品类丰富、产品结构的变动对收入增长贡献也在不断加大,尤其是考研相关培训值得期待。

风险提示

民促法的政策具有不确定性。中公教育下属单位培训场所分布广,不排除未来各地相关监管部门出台针对当地教育培训行业更加严格的规定,可能影响中公教育在该地区的经营。

参培率提升可能不及预期。如果中公教育无法成功拓展新的培训课程、优化现有课程体系以应对市场趋势和学生需求的变化并有效应对竞争对手的压力,则中公教育经营业绩可能存在波动的风险。

公务员、事业单位、教师招录人数存下滑可能性。未来受经济下行压力影响,如果公务员、事业单位、教师招录人数不再新增,或者出现下滑,这部分业务贡献中公教育70%以上的收入,对公司业绩有负面影响。

未来综合所得税率不确定性。中公教育的总分公司在高新技术企业证书有效期内均减按15%计缴企业所得税。此外,中公教育部分符合相关条件的分公司及学校享受国家有关小微企业增值税、企业所得税的优惠,如果未来中公教育不再享受企业所得税及其他税收优惠政策,可能会对中公教育利润造成影响。

职业教育地方性政策或存在差异。该政策为国务院发布文件,具体落地到地方或存在差异,公司所在网点不一,推进力度和节奏也会不一样,存不确定性。

扩张过程中教师或存在短缺风险。如果扩张速度过快,教师招聘可能出现短缺,导致生师比过高,从而影响教学质量,对教育品牌产生一定负面影响,若教师存在短缺,教师成本有上升风险,或拉低公司整体利润率。