摘要: 原标题:高途2021年Q3营收11.149亿元,陈向东:公司上下一心,全力转型 2月22日消息,高途教育科技公司NYSE:GOTU)一家技术驱动的在线直播大班培训机构,

原标题:高途2021年Q3营收11.149亿元,陈向东:公司上下一心,全力转型

2月22日消息,高途教育科技公司NYSE:GOTU)一家技术驱动的在线直播大班培训机构,今日发布截至2021年9月30日第三季度未经审计财务报告。高途2021年第三季度营收为11.149亿元,去年同期为19.658亿元;第三季度净亏损为10.446亿元人民币,去年同期为净亏损9.325亿元。

高途提到,根据《关于进一步减轻义务教育阶段学生作业负担和校外培训负担的意见》(下简称“双减”)政策的规定,高途已于2021年底停止提供幼儿园至九年级阶段学科类培训服务(“K9服务”),这对高途截至2021年12月31日财年及以后期间的业务和经营成果产生了重大不利影响。高途将于2022年2月底之前停止提供高中阶段学科类培训服务,这将对高途2022年及以后期间的收入产生重大不利影响。

未来,高途将利用过去K12学科类培训服务积累的资源和专业知识,将重点转向成人教育培训、职业教育培训和智能数字产品。

高途创始人、董事长兼首席执行官陈向东表示:“在2021年第三季度,根据国家对教育改革的相关的监管要求,我们主动、坚决、快速地进行了业务调整和组织调整。依托于高途在过去近6年在成人在线业务的积累和认知,依托于高途致力于遵守国家政策的承诺和主动变革,高途以一以贯之的文化使得整个组织上下一心,全力转型,快速地聚焦到成人教育、职业教育和智能数字产品上来。在第三季度,我们的现金充裕,同时,非学科类培训业务有了一个非常不错的新的开始。接下来,我们会持续不断地加大科技投入和产品创新,持续不断地为学习者提供可信赖的产品和服务,持续不断地进行对于企业社会责任的投入,全力致力于中国的教育创新和教育发展。”

高途首席财务官沈楠表示:“关于教育培训行业的相关政策出台后,我们迅速将战略重心调整到非学科类培训业务。同时,我们也及时调整了战略方向和组织架构,使其更加匹配灵活、创新的组织战略,也为新业务的探索和长远发展奠定了基础。我们已经于三季度末前基本完成了相关员工遣散成本、暑期退费、以及租赁违约成本等各项费用的支付。”

“截至三季度末,我们的现金、现金等价物、受限资金以及短期理财投资合计约为人民币35亿元,将足以支撑我们目前的业务规模,以及对于新业务的探索。我们预期将于2021年第四季度实现盈利和正向经营现金流。我们未来将坚持健康和可持续的发展。”沈楠说道。

01 截至2021年9月30日第三季度核心数据

营收为11.149亿元人民币,去年同期为19.658亿元。

K12在线课程的收入为9.932亿元人民币,去年同期为17.572亿元。

现金收入为3.016亿元人民币,去年同期为20.862亿元。

K12在线课程的现金收入为1.988亿元人民币,去年同期为17.935亿元。

正价课付费人次为86,000,去年同期为1,256,000。

K12在线课程正价课付费人次为46,000,去年同期为1,147,000。

净亏损为10.446亿元人民币,去年同期为净亏损9.325亿元。

非美国通用会计准则净亏损为9.893亿元人民币,去年同期为净亏损8.636亿元。

递延收入为13.603亿元人民币,截至2020年12月31日递延收入为27.337亿元。

02 截至2021年9月30日前九个月核心数据

收入为52.875亿元人民币,同比增长7.6%。

K-12在线课程的收入为49.009亿元,同比增长15.0%。

现金收入为41.777亿元人民币,去年同期为58.616亿元。

K12在线课程的现金收入为37.760亿元,去年同期为50.801亿元。

正价课付费人次为2,484,000,去年同期为3,596,000。

K-12在线课程正价课付费人次为2,241,000,去年同期为3,290,000。

净亏损为33.893亿元人民币,去年同期为净亏损7.659亿元。

非美国通用会计准则净亏损为30.826亿元人民币,去年同期为净亏损6.001亿元。

03、2021年第三季度业绩详情

收入

收入为11.149亿元人民币,去年同期为19.658亿元。收入下降主要是由于受新政策的影响,公司停止了K-9培训服务。

主营业务成本

主营业务成本为7.152亿元人民币,较去年同期的5.023亿元增长42.4%,其中包括受新政策影响,公司对主讲老师和二讲老师进行优化所产生的遣散费用。

毛利润和毛利率

毛利润为3.997亿元人民币,去年同期为14.635亿元。毛利率从去年同期的74.4%下降至35.9%,下降的原因主要是受新政策影响,本季度收入下降,同时因优化员工而产生遣散费用,导致成本大幅增长。

非美国通用会计准则毛利润为4.369亿元,去年同期为14.814亿元。非美国通用会计准则毛利率从去年同期的75.4%下降至39.2%。

营业费用

营业费用从去年同期的24.537亿元下降至14.811亿元。

销售费用从去年同期的20.558亿元下降至8.264亿元,下降的原因主要由于品牌推广和市场营销费用的大幅缩减,但同时受新政策影响,公司对销售和营销人员进行了优化,所产生的遣散费用对销售费用的缩减产生了一定的抵消作用。

研发费用为3.363亿元人民币,较去年同期的2.204亿元增长52.6%,主要由于受新政策影响,公司优化了研发人员,所产生的遣散费用导致研发费用大幅增长。

管理费用从去年同期的1.774亿元人民币下降至1.647亿元,其中包括因新政策影响而优化行政管理人员所产生的遣散费用。

资产减值损失为2,861万元人民币,资产处置损失为1.25亿元,去年同期均为0。因在线教育行业监管环境的变化,以及公司业务和组织架构调整,公司处置了部分长期资产,同时对长期资产进行了减值测试,并于本季度确认资产减值损失和处置损失。

营业亏损

营业亏损为10.813亿元人民币,去年同期为营业亏损9.901亿元。营业亏损的增加主要是由于受新政策影响,本季度收入下降,同时因优化员工而产生的遣散费用,导致成本费用大幅增长。

非美国通用会计准则营业亏损为10.260亿元人民币,去年同期为营业亏损9.212亿元。

利息收入和已实现的投资利得

利息收入和已实现的投资利得为3,496万元人民币,去年同期为1,841万元。利息收入和已实现投资利得主要为现金及现金等价物和短期投资产生的利息收入以及投资利得。

其他收益

其他收益为132万元人民币,去年同期为其他收益4,988万元。

净亏损

净亏损为10.446亿元人民币,去年同期为净亏损9.325亿元。

非美国通用会计准则净亏损为9.893亿元人民币,去年同期为净亏损8.636亿元。

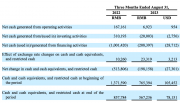

现金流

2021年第三季度,经营净现金流出约为20.178亿元人民币。本季经营净现金流出主要是因受新政策影响而产生的学生退费,以及优化员工所产生的遣散费用。

基本和稀释美国存托股每股亏损

2021年第三季度,基本和稀释美国存托股每股亏损为4.07元。

2021年第三季度,非美国通用会计准则基本和稀释美国存托股每股亏损为3.86元。

发行在外股数

截至2021年9月30日,公司发行在外普通股股数为171,171,098股。

现金及现金等价物、受限资金、短期投资和长期投资

截至2021年9月30日,公司持有的现金及现金等价物、受限资金及短期投资总计34.544亿元。截至2020年12月31日的现金及现金等价物、短期投资及长期投资总计为82.172亿元。受限资金主要是存放于政府监管账户中的预收学费,将会随着课程交付而释放为非受限资金。

递延收入

截至2021年9月30日,公司递延收入余额为13.603亿元。截至2020年12月31日,公司递延收入余额为27.337亿元。递延收入主要由预收学费组成。递延收入减少主要是由于受新政策的影响,公司停止了K-9培训服务,本季度付费人次大幅减少,进而导致预收学费大幅减少。

长期应付款

截至2021年9月30日,公司的长期应付款余额为2,658万元,全部为公司为购买郑州房产土地所需支付的款项。